首页 >>企业金融-2015版 >>贸易金融 >>供应链融资

结算工具类

票据类

(一)商业汇票银行承兑

1、产品释义

商业汇票银行承兑业务是指兴业银行作为付款人承诺在汇票到期日向收款人或者持票人支付汇票金额的票据行为,适用于纸质商业汇票和电子商业汇票。

2、业务优势

(1)申请人不需要立刻动用现金,借助于银行信用即可实现对外支付,节约了财务费用;

(2)票据经背书可以转让流通,持票人可以向银行申请贴现和质押融资。

3、适用范围

(1)企业在兴业银行开立账户且结算情况良好;

(2)企业资信情况良好,具有支付汇票金额的可靠资金来源;

(3)有真实、合法的贸易背景。

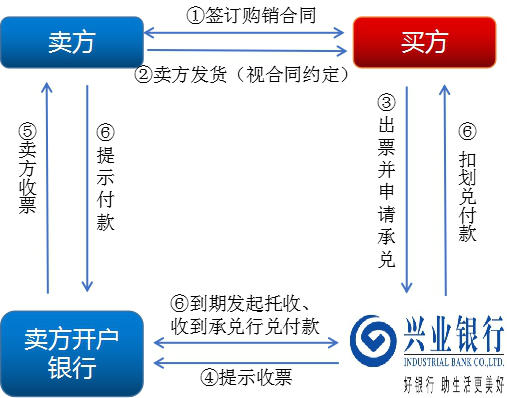

4、业务流程

①买卖双方签订购销合同;

②卖方根据合同要求发货;

③在授信额度内,买方向承兑行办理出票并申请承兑;

④买方发起提示收票;

⑤卖方确认收票;

⑥银行承兑商业汇票到期,卖方发起提示付款,卖方开户行发起托收,承兑行扣划买方在承兑行账户兑付款并划转至卖方开户银行,卖方收到承兑行兑付款。

若您有意向办理商业汇票银行承兑业务,请拨打兴业银行客户服务热线:95561,或联系当地兴业银行分支机构,本行将安排专人与您接洽。

(二)商业承兑汇票融资

1、产品释义

商业承兑汇票融资业务,是指在基于买卖双方真实交易关系且以商业承兑汇票作为支付方式的情况下,本行应商业承兑汇票承兑人或持票人申请基于商业承兑汇票开展的贴现、保证、保贴函、保兑以及质押融资的业务。

2、业务种类

商票贴现、商票保证、商票保贴、商票保兑、商票质押融资。

3、业务优势

(1)有利于核心企业采购成本降低,货源供应更加稳定、优质;可减少直接向银行融资,从而减少财务支出,提高利润率;

(2)有利于上游供应商资金流状况改善,接受核心企业较为苛刻的付款条件,促进扩大再生产;

(3)加快整个供应链的资金周转,扩大产、销规模,降低全链条成本,从而提升供应链竞争力,进一步提高核心厂商品牌地位。

4、适用范围

适用于大型核心企业及其上下游,如工程机械、家居服饰、电器销售、建筑施工等行业客群。

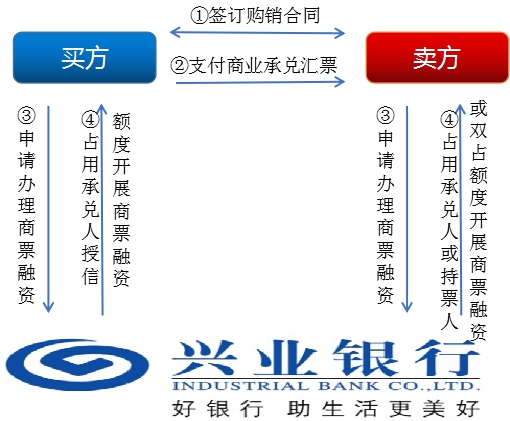

5、业务流程

①买卖双方签订购销合同,约定采用商业承兑汇票结算;

②买方开立商业承兑汇票并支付给卖方;

③买方(一般为承兑人)或卖方(持票人)向本行申请办理商业承兑汇票融资;

④应商业承兑汇票承兑人或持票人申请,在占用承兑人或持票人或双占额度情况下,开展商票贴现、保证、保贴函、保兑以及质押融资业务。

若您有意向办理商业承兑汇票融资业务,请拨打兴业银行客户服务热线:95561,或联系当地兴业银行分支机构,本行将安排专人与您接洽。

国内信用证及其项下融资

1、产品释义

国内信用证是指兴业银行依照申请人申请开立的,对相符交单予以付款的承诺,是以人民币计价、不可撤销的跟单国内信用证。

2、业务种类

(1)结算类业务:开证、通知、委托收款等。

(2)融资类业务:

①买方融资

·授信开证

·买方押汇

②卖方融资

·打包贷款

·议付

·应收款质押融资

·卖方押汇

·福费廷

3、业务优势

集结算、融资功能于一体,提供多样化融资产品。

(1)对买方的优势

①买方凭单付款,保障款项安全;

②延期付款信用证给予买方一定账期;

③买方可申请办理国内信用证买方押汇等买方融资业务,获得融资便利。

(2)对卖方的优势

①借助银行信用,保障款项安全;

②卖方可申请办理国内信用证福费廷、议付、应收款质押融资等卖方贸易融资业务,提前收回资金。其中,福费廷业务对于融资申请人无追索权。

4、适用范围

适用于国内企事业单位之间的货物和服务贸易。其中服务贸易包括但不限于运输、旅游、咨询、通讯、建筑、保险、金融、计算机和信息、专有权利使用和特许、广告宣传、电影音像等服务项目。

5、业务流程

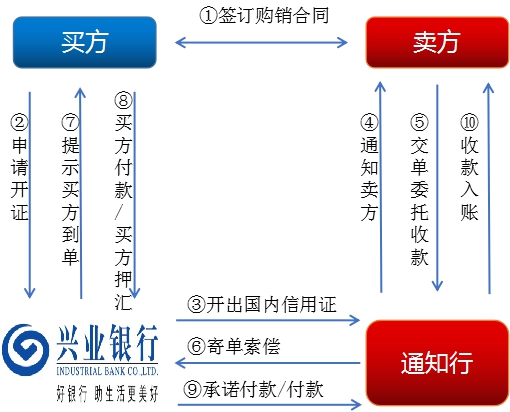

(1)买方相关业务流程

①买卖双方签订购销合同,约定采用国内信用证结算;

②买方(申请人)向本行申请开立国内信用证;

③本行开出国内信用证;

④通知行将国内信用证通知卖方;

⑤卖方将国内信用证所需单据交单委托收款;

⑥通知行寄出单据至本行;

⑦本行提示买方付款或承兑;

⑧买方同意付款,或者申请办理买方押汇等业务;

⑨本行承诺付款/付出信用证款项;

⑩通知行将款项入卖方账户。

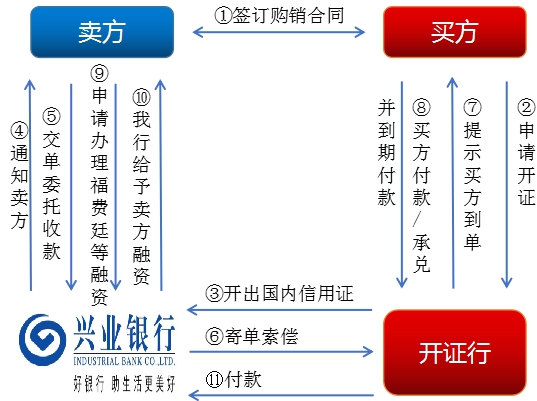

(2)卖方相关业务流程

①买卖双方签订购销合同,约定采用国内信用证结算;

②买方向开证行申请开立国内信用证;

③开证行开出国内信用证;

④本行将国内信用证通知卖方;

⑤卖方将国内信用证所需单据交本行委托收款;可以向本行申请办理议付或卖方押汇;

⑥本行对单据进行审核,寄出单据至开证行;

⑦开证行向买方提示单据;

⑧买方付款或承诺到期付款;

⑨卖方向本行申请办理福费廷等融资业务;

⑩本行给予卖方融资;

⑪买方银行付款,款项直接偿还本行融资款(本行扣除融资本息后将余款入卖方账户)。

若您有意向办理国内信用证及其项下融资业务,请拨打兴业银行客户服务热线:95561,或联系当地兴业银行分支机构,本行将安排专人与您接洽。

国内保函类

国内保函是指本行作为保证人,应客户的申请,以保函、承诺等形式向受益人实质承诺,当被保证人未按其与受益人签订的合同约定偿还债务或履行义务时,由本行按约定代为承担赔偿责任或履行义务的法律行为。

(一)传统保函

1、产品释义

传统保函业务是指客户通过线下提交申请书、协议等各类纸质申请材料,向本行申请开立并签发的纸质保函文本。

2、业务种类

传统保函类型可分为融资类保函和非融资类保函。

(1)融资类保函是指本行为客户即被保证人在融资性交易项下的责任或义务提供的担保,主要包括:借款保函、融资租赁保函及其他融资类保函。

(2)非融资类保函是指本行为客户即被保证人在非融资性交易项下的责任或义务提供的担保,主要包括:投标保函、履约保函、质量保函、工资保函、预付款保函等。

3、办理条件

(1)在本行开立人民币基本存款账户或一般存款账户;

(2)申请人具有履行主合同、项目或交易项下义务的能力且信誉良好;

(3)符合本行信用业务对申请人的其他要求。

4、适用范围

(1)业务适用于个人、普惠、大中型企业等各类具有保函开立及接收需求的市场主体;

(2)同时适用于各级公共资源交易、电力、建筑施工等行业具有开立及接收保函需求的第三方平台类客户;

(3)多种个性化场景需求的保函业务。

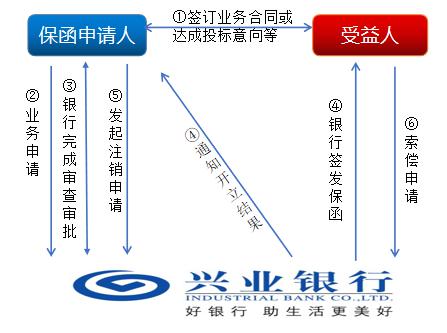

5、业务流程

①保函申请人与受益人签订或确立基础业务关系;

②保函申请人向本行递交申请材料;

③本行对业务进行审查、审批;

④本行完成审批后开立并签发保函;

⑤保函申请人根据业务需求发起注销申请;

⑥(如有)受益人就保函发起索偿。

若您有意向办理传统保函业务,请拨打兴业银行客户服务热线:95561,或联系当地兴业银行分支机构,本行将安排专人与您接洽。

(二)电子保函

1、产品释义

线上保函业务是指本行为客户提供的,可通过本行认可的渠道(企业网银、兴E招标等)发起纸质保函及电子保函申请、审核、开立、签发、接收等线上化功能的业务。

2、业务种类

(1)投标保函、履约保函、质量保函、工资保函、预付款保函等:银行标准文本、非标准文本(客户文本);

(2)其他特定场景、特定客户的非标准品种。

3、业务优势

(1)在线发起业务申请;

(2)开立、注销、索偿等功能均可线上化;

(3)“电”“信”同享。同时支持线上开立纸质保函、电子保函两种介质;

(4)无触在线收函。保函受益人在线接收电子保函。

(5)标准化对接各类公共资源、大中型企业等第三方平台电子保函。

4、适用范围

(1)业务适用于个人、普惠、大中型企业等各类具有保函开立及接收需求的市场主体;

(2)同时适用于各级公共资源交易、电力、建筑施工等行业具有开立及接收保函需求的第三方平台类客户;

(3)多种个性化场景需求的保函业务。

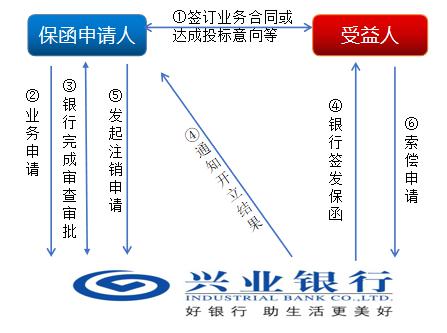

5、业务流程

①保函申请人与受益人签订或确立基础业务关系;

②保函申请人通过线上发起;

③本行对业务进行审查、审批;

④本行完成审批后开立并签发保函;

⑤保函申请人根据业务需求发起注销申请;

⑥(如有)受益人就保函发起索偿。

若您有意向办理电子保函业务,请拨打兴业银行客户服务热线:95561,或联系当地兴业银行分支机构,本行将安排专人与您接洽。

(三)快捷保函

1、产品释义

快捷保函业务是指本行为客户提供的特色服务,申请人可在线快速向本行申请保函业务额度的功能。

2、业务种类

(1)投标保函、履约保函、质量保函、工资保函、预付款保函等:银行标准文本、非标准文本(客户文本);

(2)其他特定场景、特定客户的非标准品种。

3、业务优势

在线发起快速保函额度申请,自动完成授信审批及额度生成,业务效率显著提升。

4、适用范围

(1)业务适用于个人、普惠、大中型企业等各类具有保函开立及接收需求的市场主体;

(2)对办理非融资性保函业务具有较高时效性要求的客户;

(3)同时适用于各级公共资源交易、电力、建筑施工等行业具有开立及接收保函需求的第三方平台类客户。

5、业务流程

①申请人在线提交保额度申请;

②本行对业务申请进行受理并审批;

③系统在线快速生成保函专项额度。

若您有意向办理快捷保函业务,请拨打兴业银行客户服务热线:95561,或联系当地兴业银行分支机构,本行将安排专人与您接洽。

回到顶部